最近币价大涨,恰巧适逢贸易战升级,美国制裁伊朗等等国际经济政治摩擦,于是有不少能人异士开始长篇大论比特币在宏观经济层面的避险属性,说的我差点都信了。

愿望是丰满的,现实是骨感。这个周期不可置疑带来了许多大钱和机构的参与(我接下来会有两篇文章,是专门和Fidelity和Vaneck的数字货币产品负责人的对话摘要),以及许多高净值人群在比特币所谓“避险”属性上的关注,但是武断地将传统金融市场里的“避险资产”强加于比特币,中本聪估计也要表示一脸懵逼。接下来我会就几个维度来阐述比特币为什么不是传统意义上的避险资产,以及它到底能“躲避”一些什么

资产波动率

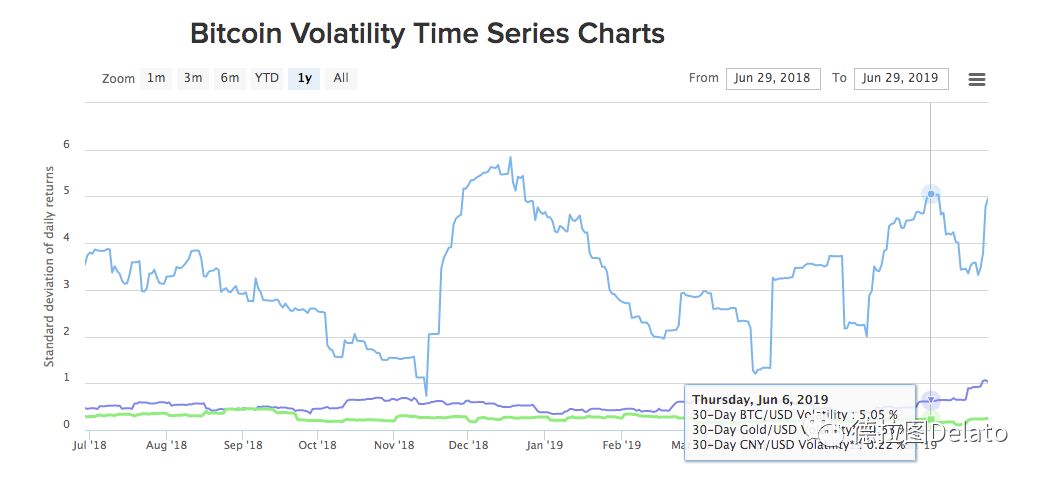

图1: 比特币资产波动率

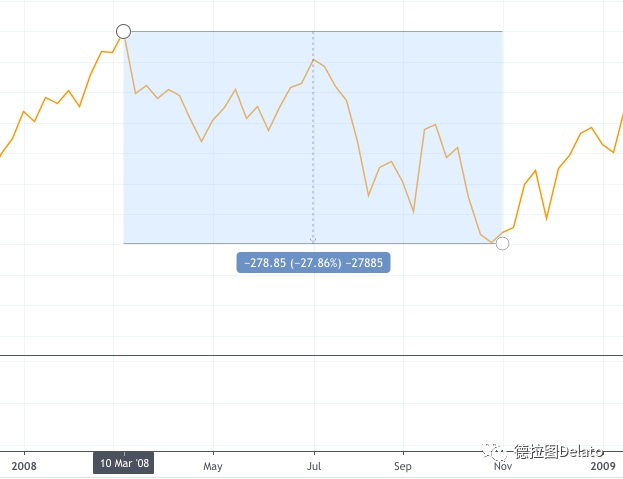

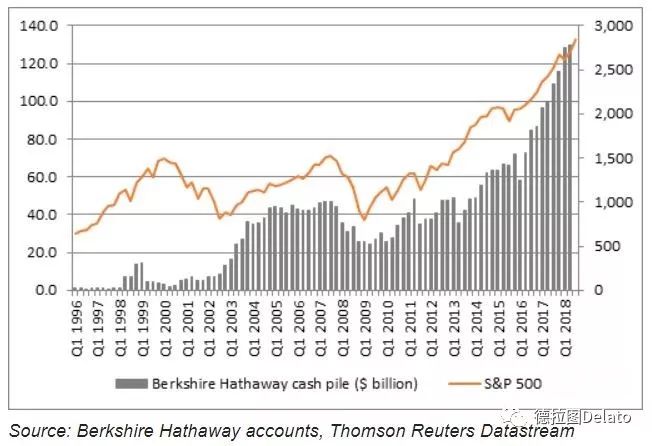

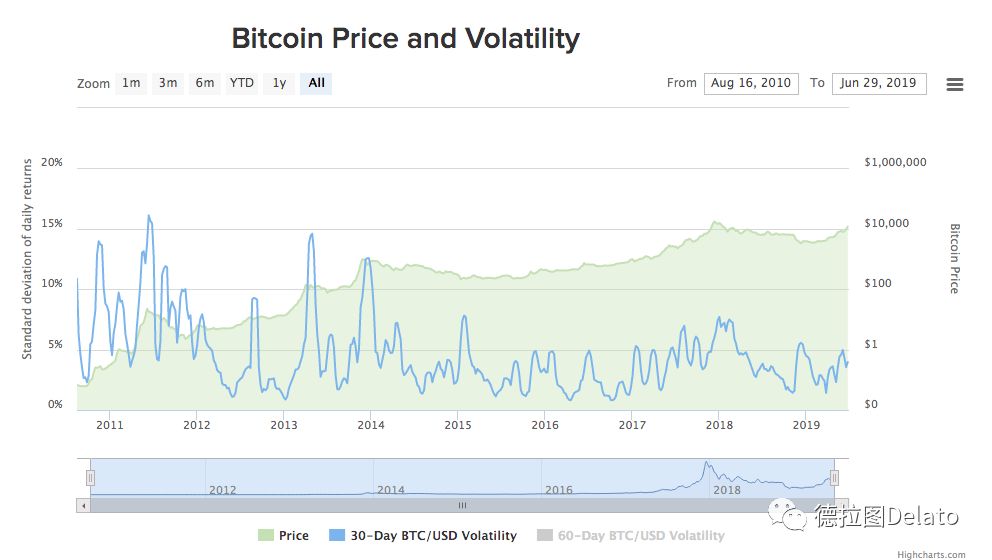

避险资产指的是随着市场变化,相对于法币价格较为稳定的资产,常见的避险资产有美元、美元债券、黄金、瑞士法郎日元等等。按照这个定义,比特币远远不能成为避险资产。上图1所示的比特币价格波动远超过黄金对美元,或者人民币对美元的价格波动。并且所有的避险都是相对于现金而言,在现阶段的金融世界里为美元本位,只要美国国家信誉不崩盘,美元永远是最低风险的,真正的避险资产。现金为王才是在金融危机来临是最佳的配置方案,毕竟在2008年金融危机里最惨的时候,黄金对美元的价格也暴跌接近30% (下图2)。巴菲特的最近现金仓位也从最近达到了历史最高点(下图3),在最近的一次股东大会的时候,巴菲特表示其现金仓位现在已经到达了1120亿美金的历史最高点

图2:2008年黄金对美元价格

图3:巴菲特现金仓位历史曲线

黄金的避险意义其实往往只有在终极的混乱中才能体现出来,譬如二战的时候欧洲向美国购买物资,许多结算是通过黄金结算。美国也因此在二战结束后获得了全世界接近40%的黄金储备,直接促成了布雷登森林体系的美元/黄金锚定汇率。黄金的终极避险来自于其价值共识带来的结算优势,其实并不依赖于其对法币的价格对。随着全球去美元化,美元外汇储备中占比从上季度的62.40%降至61.94%,虽然连续下降,但是美元仍然是世界上外汇储备占比最大的货币。并且美国的经济发展、就业一直强劲,美国国家信誉在川普的肆意挥霍下,依旧非常坚挺。

流动性碎片化

比特币作为单个交易标的,在如今接近2000亿美金的市值的体量上(同等量级的公司有波音、英特尔),其流动性可以让所有同等市值量级的股票汗颜。其24小时的交易量在“Real 10” 交易所上接近20亿美金 (由于大量交易所存在假量和刷量的行为,美国金融数据服务机构Bitwise给SEC提交过一份报告,定义了10家交易量接近真实的交易所,因此许多交易量数据都是根据这个10家交易所来进行考察,下图4)

图4:Bitwise在其报告中提到交易量真实的全球10大交易所

除了以上的现货交易所外,现在比特币的最大的交易量来自于合约交易所Bitmex。Bitmex在过去1年内完成了10000亿美金的比特币交易量,当之无愧的交易之王。巨大流动性背后的隐患,来自于其流动性高度碎片化,并且由于大量机器人交易和合约仓位在某个价格水平堆积,单个交易所价格可以导致价格联动和多米诺骨牌效应,因此往往“操纵比特币价格” 并非难事。

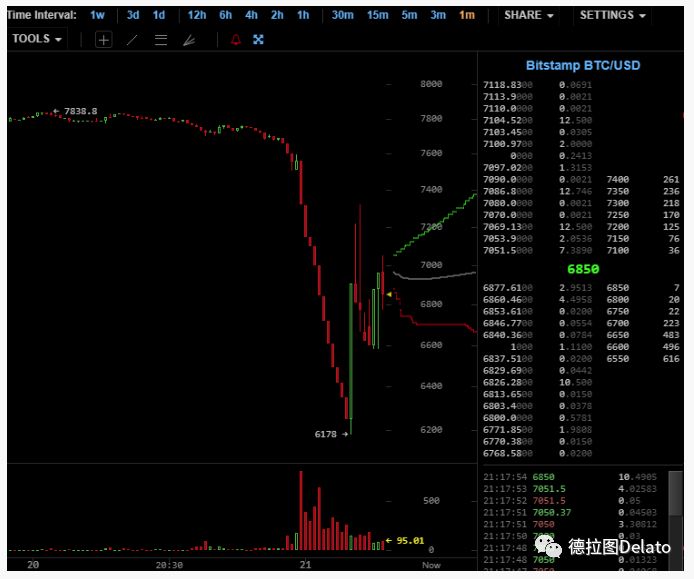

在今年5月17号,我们就见证了比特币因为Bitstamp上的流动性和交易深度不足以支撑一个接近2000比特币的大卖单,由于Bitstamp的比特币价格占据了是全球最大的合约交易所BitMex 50% 的价格权重,导致BitMex上的多单连环爆仓,强制平仓后继续断崖式下跌,当时比特币价格一度从将近8000美金跌至6000美金。

图5:2019年5月17日Bitstamp比特币价格闪跌

流动性碎片化也是今年CBOE关闭比特币期货产品的一个重要原因。CBOE(芝加哥期权交易所) 在今年停止了其比特币期货产品,主要原因就是因为流动性和交易量惨淡,并且其拍卖定价在按照美元交易所Gemini的价格,Gemini又是一个交易量和流动性少的可怜的交易所,导致了其期货在设计上诸多诟病。

比特币说到底还是个11岁的孩子,2000亿美金的市值对于许多传统金融市场机构根本不足以承担其 ”避险“的需求,并且由于流动性的碎片化,大宗交易也变得无比困难,加之价格可操纵性,这一切都无法满足“避险”的需求

资产相关性

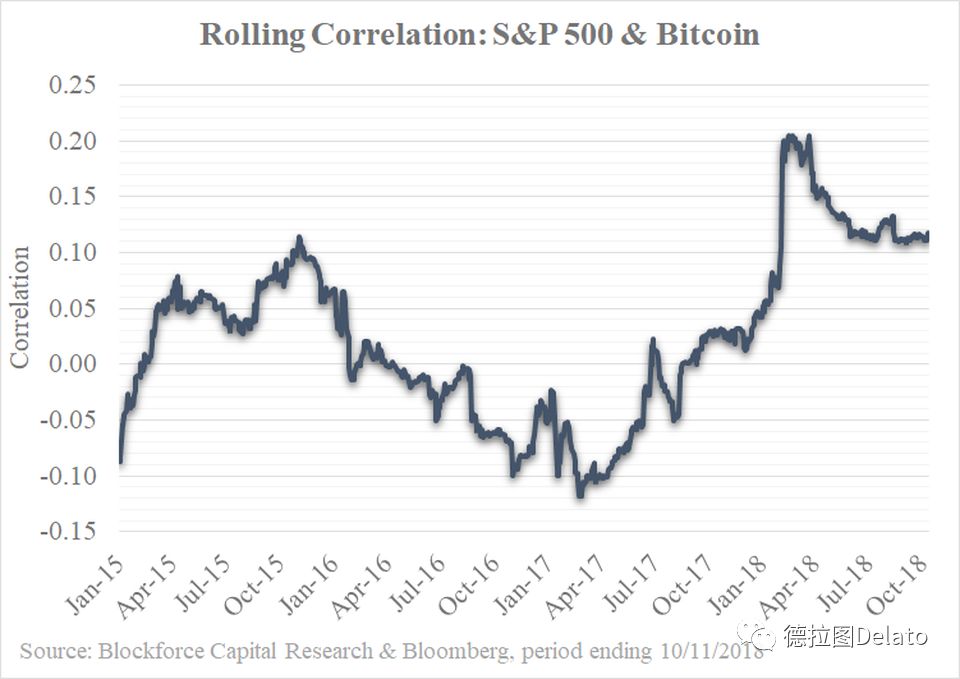

关于比特币价格和股市价格的相关性,与许多人脑补的不一样,比特币价格和传统金融世界里的高风险资产(如股票)或者低风险资产(如国债)均没有任何显著的相关性,不存在正相关性,更不存在负相关性,长期处在低于正负0.2的相关性区间内

图6:比特币与SP500在2018年的价格相关性

图6:比特币与SP500在2019年的价格相关性

并且相对于其他金融资产对宏观经济信号敏感,比特币长期处在一个独立的平行世界里。下图里在1月30号联储提出了降息和鸽派的信号后,黄金应声上涨,比特币则无动于衷。许多宏观经济信号都会很多炒币人士过度解读,譬如伊朗危机,里拉危机等等,反应到真实的价格曲线上可能连一个小的波动噪音都没有。比特币这种相关性的独立性,最多能成为在资产组合配置里的一种优势,而并不能成为全球范围内的避险优势。

图7:比特币与黄金在美国联储降息消息后的表现,上图比特币,下图黄金

比特币过去是,现在是,未来在很长时间都会是高风险类的另类资产(alternative asset),对于许多传统机构和高净值人群,与其说是避险资产,将比特币作为与艺术品类似的 ”价值存储“ 是一个更容易接受的概念。随着比特币的价格上涨,其整体的波动性也在趋于下行(图8)。这个对比特币在未来能真正成为“避险资产”是个好消息。

图8:比特币的历史30天价格波动性

比特币作为平行世界的资产选择最关键属性,在于其作为Hard money带来的self-sovereignty (硬资产带来的强所有权,就是🔑在币在,自己对资产有绝对的所有权和控制权)。这意味着比特币在当地法币严重超发与崩盘时,确实有对于区域性货币危机的避险功能。并且由于其超出外汇管制的范畴,世界上任何一个人都可以和另外一个人进行比特币转账。但是往往在这种极限的环境下,譬如如今的委瑞内拉,当地的比特币流动性远低于美元流动性,因为很少比特币的持有者愿意把自己手中的比特币换成玻利瓦尔,美元成为了委瑞内拉人民逃离本地货币的第一站。

在绝大多数人的真实认知里,比特币的投机性质远高于其其他的金融属性性质(我并不反对投机,投机带来流动性和共识传播),”暴富神话“ “一比一别墅” 是现阶段的目标群体和受众也最容易接受的噱头。

在长期看来,比特币对冲的是世界范围的系统性货币危机。在中短期来看,比特币更多是作为一种有强所有权的硬资产,来抵御暴力机构对私有财产的肆意征收和强行割让。二战时期德国纳粹接近1/3的军费来源是靠收刮和剥夺犹太人财产所得,生在和平年代的我们,也许还意识不到私有财产所有权的重要性,但是那一天来临的时候,没有私钥的你会被残酷的现实冲击的措手不及。